随着中国艺术品市场的迅猛发展,一批投资先行者开始进军这一领域,艺术品基金这一在西方再平常不过的艺术投资形式,在国内如雨后春笋般涌现出来,如泰瑞艺术基金、邦文艺术基金、德美艺嘉艺术基金、“中信·龙藏1号”艺术品投资基金等。中国艺术研究院院长西沐认为:“随着退出机制的不断完善,中国艺术品投资基金会有一个爆发式的发展,可以说,今年与去年相比,艺术品投资基金非但没有在艺术金融化的一些负面新闻下变得低调或放慢脚步,反而更具爆发性地发展起来。”

艺术品基金的运作方式与其他基金的运作方式具有相似性,一般是由基金经理人负责募集资金,同时聘请专门的艺术品专家指导投资。艺术投资基金是代客投资,未来的发展趋势应是与资本市场接轨,然后由专业的艺术经营机构来运作,包括艺术史家、艺术家、策展人、鉴定家、艺术机构、艺术顾问公司等等,共同把握基金的投资方向。因此艺术投资基金将引导整个艺术市场的投资方向,同时也有利于与国际艺术市场的接轨。

由于艺术品与证券具有不同的特征,投资重点在于艺术品的未来价值。艺术品投资是价值投资,要基于对艺术品的艺术价值、历史地位及恰当时机的判断来选取投资对象,同时也要依靠对艺术品未来的价值空间、对艺术品的市场需求以及价格走势的预测。

北京邦文当代艺术投资有限公司董事陈波介绍说,艺术品基金在选择投资标的的时候,通常遵循3个原则,首先,必须是真品,真假方面只要有疑问、有一点不确定的,基本上不会去买;第二,精品很重要,邦文前几期基金,在近现代作品投入得多了一些,这一个板块的名家精品,相对来说增值空间比较稳定;第三,寻找一些价值洼地,有一些小板块,比如说长三角地区的画派,跟同时代的名家相比,他们的作品被远远低估了。

艺术品基金为客户提供了参与艺术品投资的机会。在艺术品市场,只有理性的投资才会取得良好的投资收益率。艺术品基金投资要充分考虑风险,规避艺术品投资风险的一个专业方法就是组合投资。应该根据投资人对风险的承受能力及各个时期艺术品的市场状况来确定恰当的投资组合比例。一旦艺术基金确定了适合你的艺术种类等大类艺术资产的组合,就该考虑把哪些具体的艺术资产类别配置在投资板块之中。

在经济学界,人们将“不把所有鸡蛋放在一个篮子里”理解为分散投资,诺贝尔经济学奖获得者哈里·马克维茨认为,关注单个投资的回报远远不及监控投资组合的总体回报。

在艺术品基金行业,“鸡蛋篮子”理论更是被广泛运用。最成功的案例非英国铁路养老基金莫属。这个原本为英国雇员最多的铁路公司经营养老金的机构,早在1974年就为了分散投资风险,在预测到通货膨胀以及水涨船高的艺术品市场具备巨大潜力之后,大胆斥资4000万英镑购买艺术品。在苏富比拍卖行的指导下,至1989年宣布停止收购的10多年里,基金共收获包括绘画作品、雕塑、银器、家具、东方瓷器和名人手稿在内的各类艺术品超过2500件。最初的经营成果比较一般,每出售1000件作品的收益在2400万美元,投资回报率为11%。但到上世纪80年代末,英国铁路养老基金的25件印象派和当代艺术作品却换回3480万美元,投资回报率即刻上升至20%。之后10年,英国铁路养老基金在艺术品方面的投资,回报率累计维持在11.3%。艺术品基金需要有专业背景和市场经验丰富的专家进行投资,对市场透彻分析和极具经验的风险控制能力,为客户集资买卖高报酬低风险之艺术品,以类似共同基金或避险基金之方式配合长短线操作技巧,达到降低风险、提高投资获利的目的。

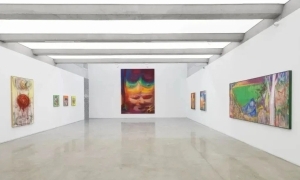

艺术品基金的购买平台并不是建立在单一直线上的,而是全面铺开,需要与收藏家、艺术家、画廊、拍卖行、私人美术馆等各种可能的平台搭建关系网络。只有对全盘都有所掌控,基金才能知道去哪里买和去哪里卖,从而拿到最好的作品。投资讲究未来性,有未来性的艺术家,其作品就一定有人接盘,艺术品基金的购买平台往往也是接盘人。艺术品基金在退出时会和接盘人谈妥价格,从而实现投资收益,作品剩下的获利部分则转给了接盘人。

选择艺术家时,艺术品基金也需要选择那些有原创性且有市场意识的艺术家。作家伯纳德·马拉默德似乎是一位才华出众、拥有一切的幸运儿。他的短篇小说发表在《纽约客》等知名杂志上。他不像许多文学家那样生活清贫,他在商业上也取得了成功。马拉默德在一本短故事集的序言中写道:“好的作家不会完全随性而作。”除了我们想到的纯“创作”才能,还有了解市场所需的辨析能力。艺术家运用所有这些才能找到了艺术与商业的最佳结合点。