赵祥龙

依托大量数据为基础的艺术品投资模型会成为中国艺术品基金市场发展的一大助力,中国艺术品基金市场将进入专业化与金融分析互为补充的新时代。

随着国内艺术品投资基金的纷纷涌现,艺术品市场与金融的深入结合,原本以专业化为主的艺术品投资基金正悄然发生变化——大量金融专业背景人员介入国内艺术品投资基金市场,带来的不仅是全新的管理思维,同样还有华尔街奉若经典的金融模型分析模式。

赵祥龙在接受本刊专访

日前正式开始募集的“中信-龙藏1号艺术品投资基金”就是这样一个“异类”,其不但将“保本保息”与“浮动收益”相结合,更将投资模型分析结果作为该基金选择艺术家和作品的重要依据。

该基金负责人,中科智资本投资公司董事总经理赵祥龙接受本刊采访时表示:依托大量数据为基础的艺术品投资模型会成为中国艺术品基金市场发展的一大助力,中国艺术品基金市场将进入专业化与金融分析互为补充的新时代。

以金融模型分析为投资基础

使用金融工具作为艺术品投资判断的辅助,这个其实并不新鲜,国内发行的众多艺术品基金都在一定程度上使用了类似的手段。但龙藏1号与众不同之处在于,其并非像其他基金一样,主要依靠管理者对市场的判断,金融工具仅是一个辅助。

“我们建立的指数工具将成为未来几年我们判断购买艺术品的主要基础,专家的判断则是辅助。”赵祥龙如是表示。尽管龙藏1号的管理团队中不乏华辰拍卖总经理等艺术专业人士,但赵祥龙认为,龙藏1号管理团队与传统艺术品投资基金团队在对金融工具的使用方面有着很大的区别。

“传统型过于依靠自身在艺术投资领域的经验和能力,他们对一些具体画家和作品的判断可能会非常精准,但往往会忽略整个市场的周期性、流动性因素。”在赵祥龙看来,中国艺术品投资市场发展从93年嘉德开始算至今也才20年不到,市场整体尚处于导入成长期,有足够空间进行各种类型的探索——例如被华尔街推崇备至的金融数量工具。

“艺术品投资市场说到底还是个金融投资市场,因此基于数据和模型分析的金融数量工具一定能如在其他投资市场一样发挥重要作用。”

艺术品投资数量工具,这即使在国际艺术品投资市场上也是一个新兴事物,其主要包括跟踪艺术品市场的金融数据和指数等内容。在国际上,Artprice.com和Artnet.com就是著名的两大艺术品数据库,展示了过去十余年内某位特定艺术家通过拍卖售出的每件作品信息,并提供了作品售出地点及售价(包括是否出售失败)方面的数据。此外,如“毕加索(Picasso)指数”、“大师级作品(Old Masters)指数”等也是比较有代表性的指数工具。而即使在市场发展期的中国,目前也有“雅昌指数”、“梅-摩艺术品投资指数”、“武劲艺术品投资指数”等一批指数工具存在。然而将金融数量工具的分析结果作为艺术品投资基金运作主要参照依据的,龙藏1号可谓是一个“尝鲜者”。

“这来自我们对自身的信心。我们整个团队在过去2年中收集了2005年以来国内300个当代艺术家作品数据,建立了一个庞大的数据库,并选择其中100~150人作为投资目标,经行过反复的模拟测试。比如我们所选择的艺术家在过去3年来作品价值年增长率都达到27%,今年我们模拟的春拍拟合度就非常高,这也是我们在今年发行艺术品投资基金的信心所在。”

对此有专家指出,不少艺术品买家来自企业界或金融界,他们对采用指数和数据分析的方式更加熟悉,这或许会成为龙藏1号资金募集时的一大优势。

保本保息+浮动收益

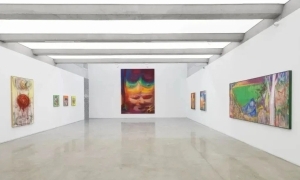

国内首支“保本保息+浮动收益”的艺术品信托,这是龙藏1号又一“特立独行”的所在。根据之前龙藏1号路演信息,该基金由中科智资本的控股子公司龙藏天下发起,中信信托、华辰拍卖等共8个主体参与运作,是一款专门针对以油画为代表的中国当代艺术品进行投资的基金。每份认购份额为100万元,发行规模为人民币5000万元至2亿元,基金存续期为5年。

这是一款信托式艺术品投资保本保息基金,由中信信托发行,并由相关担保公司进行本息担保,保证3年期银行存款基准利率利息收入。根据该产品结构,基金收益分配为“固定+浮动”模式。

以目前3年期银行存款基准利率5%为例,如果艺术基金亏损或未能取得大于5%的收益,信托基金投资人仍可获年化5%收益;当艺术基金取得高于5%的收益,投资人可优先获得5%与额外3.75%,即共8.75%的所有收益;当艺术基金取得高于8.75%的收益时,超出8.75%的部分投资人与基金投资管理人按3:7的比例分配。

这在已知的2011年上半年国内11家艺术品基金管理机构发行的艺术品基金中,是首支提出“保本保息+浮动收益”概念的信托基金。

据相关媒体报道,该基金的保本保息,是通过基金投资管理人强制回购期权来实现的。并不是信托计划本身保本保息,而是在投资人买入投资份额时,投资管理人卖出一份保本保息的期权来实现本金和利息保证。

两个主体的关系是,基金存续期满,当信托资金总额不足以覆盖信托本金及信托受益人的基本收益时,龙藏天下投资将以“基金现金资产”与“信托本金+基本收益”的差额回购信托基金所有画作存货,并由相关担保公司对龙藏天下投资的回购行为提供履约担保。当龙藏天下投资无法履行回购义务时,担保公司将承担代偿责任。

正是由于这只基金“创造性”地引入担保机构,看似左手卖出期权,右手买进期权,实现回购、担保的双重保险,并成功规避了银监会的监管条例,从而创造出“保本保息+浮动收益”信托式艺术基金的新玩法。

而对于这一操作模式,赵祥龙表示:“这只是我们路演公布的信息,是一次试探,看下市场对创新产品接受程度。我们正在根据市场反馈进行调整,基金正式成立时内容肯定会有变动。”

需重视市场系统性风险

据相关路演资料显示,龙藏1号将用40%资金投资单幅50万元以下的作品,30%投资50~100万元的作品,余下30%投资100~500万元的作品。500万元是单幅作品投资上限。基金还设置4:3:3的资产配置比例。40%的资金用于投资年龄在35~45岁的艺术家,30%的资金用于投资年龄在45~55岁的艺术家,30%的资金机动支配,即基金资金的70%用于实物(艺术品)资产配置。

“我们选择的艺术家均由画廊推荐和代理,有一级市场。并且基金将通过慈善募捐、编订基金年鉴、组织五星级酒店展示等方式提高艺术家和作品知名度。基金运作将按照‘3+2’模式,即前面3年为投资期,后面2年为资产处置期。”

对相对浮躁的中国艺术品投资市场而言,5年的时间已是一个相对长线的投资期间,这之中存在着大量的市场风险。

对此赵祥龙表示:“还是归根于对我们金融工作结果的信心。根据我们数据分析结果,中国艺术品市场在未来两到三年内可能会进入一个指数下行期,但我们所选择的艺术家价值在未来两到三年内仍然将维持上升。”

“目前国内艺术品投资市场最需要防范的是系统性风险。首先是来自信息不对称导致的道德性风险,其次则是资金的流动性风险,比如未来国内股市、楼市可能存在的强劲复苏对市场造成的影响。毕竟艺术品投资市场仅仅是整个金融市场中的一个环节,会受到整个金融市场大局面的重大影响。”

赵祥龙称:“我们希望在未来数据库和模型持续完善的基础上,能研究开发中国的艺术品ETF。短期来说,我们还将考虑发行针对细分市场的龙藏2号、3号,甚至有可能尝试将艺术品与黄金打包做一个产品。”

【编辑:易小燕】